Bersama perunding anda :

HAWA YAAKUB

Perunding Kewangan Berlesen

(Sambungan daripada siri lepas)

PADA siri-siri yang lepas, kita telah menyentuh tentang Nisbah Kewangan (Financial Ratios) yang pertama iaitu Nisbah Kecairan Asas (Basic Liquidity Ratio) dan nisbah kewangan yang kedua iaitu Nisbah Hutang Terhadap Aset (Debt To Asset Ratio).

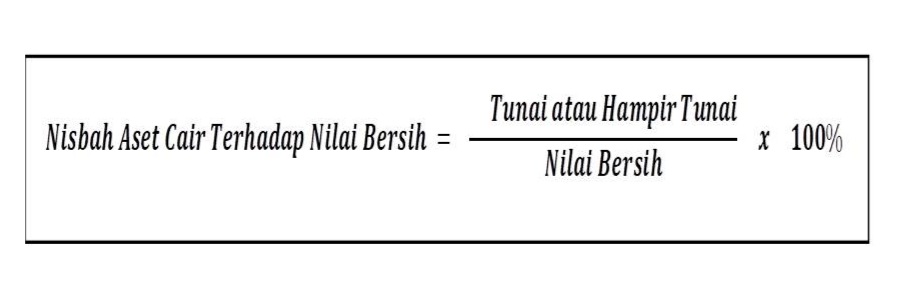

Kali ini kita akan membincangkan pula Nisbah Kewangan yang ketiga ialah Nisbah Aset Cair Terhadap Nilai Bersih (Liquid Aset To Net Worth Ratio). Ianya memberi gambaran berapakah pecahan aset cair atau tunai seseorang berbanding dengan nilai bersih individu tersebut.

Nisbah Aset Cair Terhadap Nilai Bersih yang disarankan ialah 50 peratus atau lebih.

Sebelum itu, kita perlu memahami apakah yang dimaksudkan dengan nilai bersih (net worth) seseorang individu. Nilai bersih ialah jumlah aset seseorang ditolak dengan jumlah liabilitinya.

Untuk mendapatkan gambaran yang lebih jelas, mari kita lihat contoh berikut. Nilai aset dan liabiliti Encik Ahmad ialah seperti di dalam jadual di bawah:

Di dalam contoh ini, jumlah nilai aset Encik Ahmad ialah RM765,000.00 dan jumlah liabiliti beliau ialah RM505,000.00. Nilai bersih ataupun ‘net worth’ Encik Ahmad ialah RM260,000.00.

Nilai Bersih = Jumlah Aset – Jumlah Liabiliti

= RM765,000.00 – RM505,000.00

= RM260,000.00

Aset cair pula ialah wang yang ada di dalam akaun simpanan, Tabung Haji, saham amanah dan KWSP. Jumlah aset cair Encik Ahmad ialah RM185,000.00.

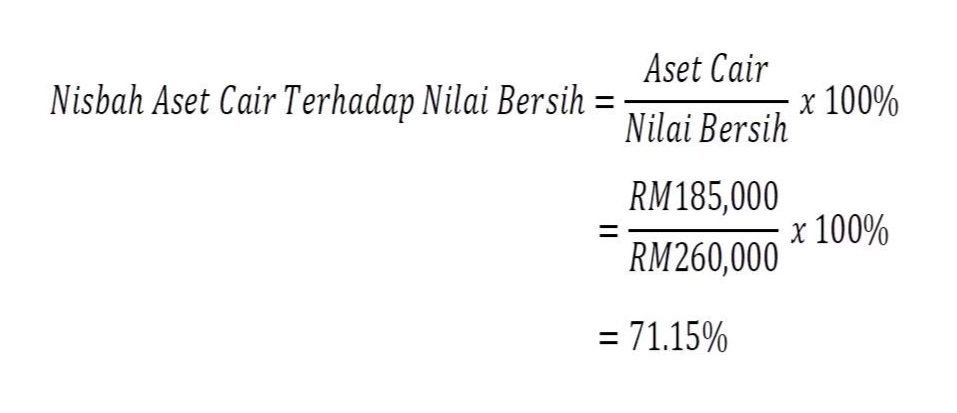

Seterusnya, kita boleh mengira Nisbah Aset Cair Terhadap Nilai Bersih Encik Ahmad seperti berikut:

Jumlah aset cair (RM185,000.00) dibahagikan dengan nilai bersih (RM260,000.00) didarabkan dengan 100 peratus ialah 71.15 peratus. Ini bermakna Nisbah Aset Cair Terhadap Nilai Bersih Encik Ahmad berada pada tahap yang sihat kerana melebihi 50 peratus.

Aset cair juga dikenali sebagai tunai. Mengapakah kita perlu memiliki 50 peratus atau lebih aset tunai berbanding nilai bersih kita? Ini kerana aset-aset lain tidak dapat digunakan untuk membayar bil-bil dan keperluan kita terutamanya setelah kita bersara dan tidak mempunyai pendapatan tetap ataupun pada masa-masa luar jangka seperti dalam tempoh Perintah Kawalan Pergerakan, melainkan aset-aset tersebut dapat disewakan atau dijual.

Oleh kerana KWSP merupakan aset yang tidak dapat dicairkan sebelum usia tertentu, setiap individu perlu memastikan Nisbah Kecairan Asas iaitu dana kecemasan yang boleh dicairkan pada bila-bila masa mestilah cukup untuk menampung perbelanjaan selama enam bulan atau lebih.

Ada yang berpendapat bahawa mempunyai hartanah yang banyak merupakan suatu kelebihan kerana kita boleh mengutip sewa daripada hartanah. Walau bagaimanapun, pendapatan daripada hartanah adalah tidak tetap kerana kita tidak boleh menjamin kita akan mendapat penyewa pada setiap masa.

Hartanah juga sukar dan mengambil masa yang lama untuk dicairkan jika kita memerlukan wang segera seperti untuk digunakan pada masa-masa kecemasan. Kita juga tidak boleh mencairkan sebahagian kecil daripada satu aset tak alih kita jika kita memerlukan hanya sebahagian daripada nilai aset tersebut.

Contohnya, jika hartanah kita bernilai RM500,000 tetapi kita hanya memerlukan RM100,000 tunai, kita terpaksa menjual keseluruhan aset tersebut. Dan sekiranya kita terdesak, kita mungkin terpaksa menjual aset tersebut di bawah nilai pasaran.

Berbanding dengan aset tunai yang sentiasa boleh dikembangkan melalui pelbagai kaedah pelaburan tunai seperti Tabung Haji, saham amanah dan pasaran saham, kita boleh menggunakan sekadar keperluan kita bila kita memerlukannya, dan kita tidak perlu mencairkan selebihnya.

Selain itu, aset hartanah dan pendapatan daripada hartanah juga dikenakan cukai manakala tiada cukai yang dikenakan ke atas aset tunai.

Disebabkan beberapa kelebihan yang ada pada aset tunai berbanding dengan aset-aset yang lain, terdapat satu ungkapan yang sering disebut oleh pakar-pakar kewangan dan perniagaan iaitu ‘tunai adalah raja’. Ini kerana wang tunai boleh digunakan untuk semua tujuan kehidupan dan perniagaan pada bila-bila masa akan tetapi aset-aset lain belum tentu dapat digunakan untuk tujuan lain atau untuk membeli sesuatu keperluan bila kita memerlukannya.

Periksa nisbah kewangan anda dari semasa ke semasa untuk memastikan poket anda berada pada tahap kesihatan yang baik pada setiap ketika. Hubungi perunding kewangan yang bertauliah untuk mendapatkan khidmat nasihat yang betul.

PERTAHAN DAN PERKUKUH PERIKATAN NASIONAL